El 31-05-2024 se dio a conocer la revisión realizada por el Senado de la Nación, con más su dictamen previo, al proyecto de Ley denominado “Medidas fiscales paliativas y relevantes” el cual consiste en una suerte de un paquete fiscal compresivo de diferentes medidas, entre ellas, un régimen de exteriorización de activos.

El momento de la presentación del proyecto de Ley de parte del Poder Ejecutivo Nacional habíamos observado una pauta normativa (que será objeto de estudio en esta oportunidad) que entendimos producto de una apresurada técnica legislativa; un error en la etapa de diseño del régimen guardando, hacia futuro, la esperanza de una corrección en sus diferentes etapas de discusión.

El proyecto ha pasado por la Cámara de Diputados y, visto está, también por el recinto del Senado de la Nación pero observamos la pauta que daremos a comentario sigue estando presente con lo cual debemos levantar el alerta del perjuicio que generaría, de no ser corregido (observando que quedan ya pocas instancias para que dicha corrección ocurra), lo dispuesto por el Art. 29, tercer párrafo, del proyecto bajo estudio.

El Art. 29 del proyecto bajo referencia se orienta a la determinación de alícuotas aplicables según etapas de adhesión al régimen pero, orientado a evitar una pretendida maquinación del contribuyente, establece una presunción “iuris et de iure” que, tal cual se desarrollará, encierra una crisis, a nuestro criterio insostenible, que atentaría contra todo el sistema de exteriorización planteado.

Esperamos que estas líneas nos lleven a la reflexión del mandato legal (hoy todavía en propuesta) y a espacio de reflexión a las fuerzas políticas para, con ello, dar corrección a lo que podría derivar en el fracaso del régimen bajo estudio.

Esperamos que este documento ayude a la reflexión del legislador, así como a la voluntad del reglamentador pero, por sobre todo, invite a reconocer las particularidades que todo régimen de exteriorización de capitales encierra (y este no será la excepción) a efectos de que cada proceso de exteriorización de capitales en el marco de la norma bajo estudio sea analizado y diseñado de manera particular.

Como siempre señalo, cada caso es particular y en normas de excepción como la que es objeto de estudio, la particularidad del caso se incrementa por la propia excepcionalidad de la norma a aplicar.

I. Impuesto especial – La norma Anti-elusiva

El Art. 29, tercer párrafo, del proyecto legislativo bajo estudio contiene una presunción iuris et de iure, que si bien entendemos se trata de un mecanismo orientado a reducir las maquinaciones de las que pudiera valerse un contribuyente, orientadas disminuir la base de imposición por medio de la “división” de patrimonio exteriozable entre los miembros del grupo familiar primario, resulta en mi opinión desacertada dado que condiciona la determinación del gravamen (y con ello el correcto cumplimiento de la norma bajo estudio) a la conducta seguida por los sujetos involucrados en la presunción. Por su importancia reiteraremos la transcripción previamente realizada:

“A los efectos de determinar la alícuota aplicable según la escala anterior, se considerarán los bienes regularizados por el contribuyente y aquellos regularizados en la Etapa correspondiente o en una Etapa anterior por los ascendientes y descendientes hasta el primer grado por consanguinidad o afinidad, por los cónyuges y convivientes. En ese caso, todos los sujetos que regularicen podrán computar, proporcionalmente, la franquicia prevista en la primera escala de los cuadros del párrafo anterior.”1

Observe el lector que, producto del texto transcripto, se modifica la unidad contribuyente pasando a ser no el individuo (contribuyente original) sino el “grupo familiar” sin otra relación que lasos de consanguinidad o afinidad tanto por cónyuges como por conviviente.

La norma trabaja sobre la alícuota aplicable a los bienes a exteriorizar y, para ello, manda considerar los bienes exteriorizados por “ascendientes y descendientes hasta el primer grado por consanguinidad o afinidad, por los cónyuges y convivientes” tanto se trata en la etapa en la que ingresa el “sujeto de exteriorización” (observe el lector que he dejado de utilizar el término contribuyente al trabajar sobre este punto) como en las etapas anteriores es las que podrían haber ingresado los otros miembros del “grupo familiar” señalados.

Hemos dicho que trabaja sobre la “unidad contribuyente” y no solamente sobre la alícuota dado que la última oración del párrafo bajo estudio específicamente manda proporcionar la “franquicia” prevista para cada etapa (el monto de los USD 100.000,00) entre todos los miembros del grupo señalado. Sobre esta base es que deseamos presentar las siguientes consideraciones:

a. la pauta normativa presume que cada sujeto conoce la intimidad fiscal y económica de sus ascendientes, descendientes, cónyuges y convivientes pero, adicionalmente, presume que existe diálogo, en comunicación fluida y sincera, incluso cuando estamos frente a situaciones de derecho que pueden no presentarse de hecho2;

b. la alícuota efectiva3 a la que estará incidida la riqueza de todo individuo que accede al régimen de regularización estará forzosamente vinculada no solamente al monto del activo a exteriorizar sino también por la participación en el régimen de regularización de activos de cualquier sujeto que mantenga, con el sujeto ahora en exteriorización, una relación como la señalada en la ley (ascendiente o descendiente en primer grado, cónyuge o conviviente);

c. la norma impulsa hacia un contexto en el cual todo contribuyente debería unificar las determinaciones tributarias sobre la base de un mismo asesor fiscal o bien establecer una conducta de comunicaciones entre asesores de diferentes componentes de familia y convivencia para, con ello, conocer la obligación que a cada uno pudiera corresponder;

d. la última oración el párrafo bajo estudio resta estabilidad a la regularización individual realizada en el régimen de referencia dado que bien podrían darse cualquiera de estas dos situaciones:

a. habiendo un sujeto ingresado al régimen de exteriorización de capitales bajo estudio en su primer etapa, y considerado el mínimo de USD 100.000,00 para efecto de determinación de su alícuota efectiva de imposición, manteniendo comunicación con otros miembros de su “grupo familiar” (en los términos del Art. 29, tercer párrafo, proyecto legislativo) encuentra que debe modificar su carga tributaria por imperio de la proporcionalidad del mínimo dispensado (Art. 29, tercer párrafo, última oración, proyecto de ley);

b. habiendo un sujeto ingresado al régimen de exteriorización de capitales bajo estudio en su primer etapa, y considerado el mínimo de USD 100.000,00 para efecto de determinación de su alícuota efectiva de imposición pero, a diferencia de la situación antes señalada, no mantiene comunicación con otros miembros de su “grupo familiar” (en los términos del Art. 29, tercer párrafo, proyecto legislativo). De esta manera, habiendo otros sujetos adherido al presente régimen, se presentan dos inconsecuencias del pretendido mandato anti-elusivo:

1. quién accede al régimen originalmente se encuentra en un incumplimiento del régimen por el acceso de otro miembro de su “grupo familiar”, sin conocimiento del hecho y producto de un hecho posterior a su exteriorización “personal”;

2. quién accede posteriormente régimen de exteriorización, sin conocer cuantos de sus miembros del grupo familiar definido por la norma de referencia han accedido al régimen, no cuenta con pauta clara para determinar la alícuota de imposición efectiva dado que se desconoce la aplicación proporcional o no de la dispensa de USD 100.000,00 antes señalada.

Observemos que en este caso no estamos frente a una “unidad contribuyente singular” sino plural pero, adicionalmente, la pluralidad de la “unidad contribuyente” no está dada por la composición del “grupo familiar” (definido este conforme la norma bajo estudio) sino por las decisiones que cada miembro hubiera tomado (adherir o no) así como por la magnitud del patrimonio sometido a exteriorización.

Una cuestión que resulta de gran importancia en el texto utilizado al inicio del primer párrafo4 toda vez que dispone que el mandato estará vinculado con “… la alícuota aplicable…” para luego analizar el monto del activo y etapas. Una lectura rápida podría llevarnos a pensar que la alícuota exteriorización dependería no solo de la etapa de ingreso del sujeto (persona humana) sino también de las posteriores etapas en las que pudieran ingresar el resto de los miembros del grupo familiar señalados lo cual agregaría mayores imprecisiones a las consecuencias de una exteriorización fiscal.

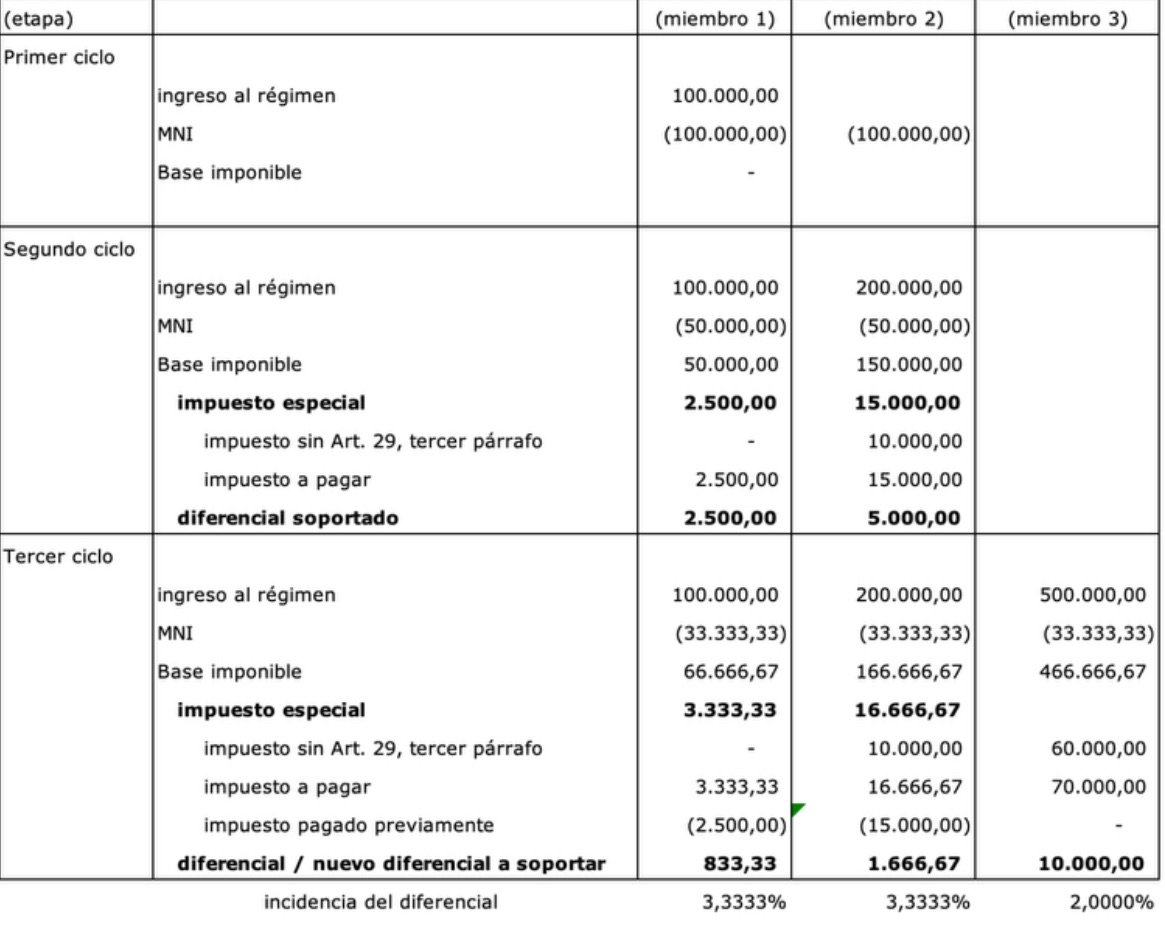

Por nuestra parte entendemos que (a) siendo que cada etapa contiene un juego de dos alícuotas; (b) siendo que la alícuota de 0% se aplica sobre el monto de USD 100.000,00, (c) que la alícuota proporcional incremental según etapa recae sobre el excedente y (d) el monto de USD 100.000,00 se “proporciona” entre los miembros del grupo familiar que exterioriza bienes, entendemos que la referencia a “la alícuota aplicable” estará asociada a la etapa de adhesión así como al excedente del proporcional que corresponde según los miembros del grupo familiar. Acercamos un cuadro con nuestra interpretación de la aplicación del Art. 29, tercer párrafo, proyecto bajo estudio:

CUADRO:

Siguiendo la interpretación de la norma bajo estudio, y considerando inexistencia de pauta reglamentaria en contrario, entiendo que el mandato legal generaría los siguientes efecto:

a. adhesión en etapa 1 asociada a una persona humana. En este caso el sujeto tiene conocimiento que el resto de sus vínculos definidos conforme Art. 29, tercer párrafo, proyecto de ley no han adherido al régimen de exteriorización de capitales y, habiendo exteriorizado la suma de USD 100.000,005 no ingresa impuesto alguno;

b. cursando la etapa 2 es notificado de que un vínculo en los términos del Art. 29, tercer párrafo, proyecto de ley ha adherido al régimen de manera tal que se generan lo siguientes efectos:

a. miembro 1: debe liquidar nuevamente su obligación legal. Siendo que ha ingresado en etapa 1, si bien la modificación bajo estudio deviene de un hecho operado en etapa 2 entendemos que no corresponde (según la interpretación dada al mandato bajo estudio) modificar las alícuotas de adhesión pero se ve sometido por la disminución del “mínimo franquiciado”. De lo expuesto nace una nueva obligación tributaria para el “miembro 1”;

b. miembro 2: accede al régimen de exteriorización de capitales considerando solo el proporcional del “mínimo franquiciado” incrementando, en consecuencia, la alícuota efectiva a la que estará sometido su proceso de regularización fiscal (en comparación con otro contribuyente que, adhiriendo en etapa 2, no posee “familiares o vínculos” que hubieran exteriorizado bienes).

c. cursando la etapa 3 ambos miembros (miembro 1 y 2) son notificados de la adhesión de un nuevo sujeto vinculado en los términos del Art. 29, tercer párrafo, del proyecto bajo estudio siendo los efectos los siguientes:

1. miembros 1 y 2 debe liquidar nuevamente su obligación tributaria determinando miembro 1 un nuevo diferencial adicional y miembro 2 un diferencial adicional (su primer diferencial adicional);

2. miembro 3 debe liquidar el gravamen sufriendo un incremento en la alícuota efectiva por proporcionalidad del “monto franquiciado”.

I.a.- Ausencia de seguridad jurídica en una medida pretendidamente anti-elusiva

Según la interpretación realizada que, recordemos, deviene únicamente de una interpretación literal de la norma tributaria6, observamos que todo ingreso al régimen de exteriorización de capitales de un miembro del “grupo familiar” (definido este en los términos del Art. 29, tercer párrafo, proyecto de ley) determinaría una nueva incidencia efectiva en el gravamen originalmente soportado por cada “contribuyente” adherido.

Adicionalmente a lo señalado en el párrafo anterior debemos preguntarnos que sucede con aquellas relaciones familiares que, por imperio de los hechos de la vida, no resultan tan cercanas o asiduas como para compartir entre los miembros de dicho grupo si alguien hubiera adherido al presente régimen o, incluso, recordar el deber de notificar la adhesión a los otros miembros del grupo familiar. El proyecto termina por colocar un aleas en la obligación tributaria derivado de algo tan personal como el cumplimiento de la ley (tributaria en este caso) y acceso al régimen bajo referencia de un tercero (vinculado solo en términos jurídicos).

I.b.- La regresividad de la medida

Otro efecto que observamos de la norma es su regresividad en la determinación de las alícuotas efectivas de imposición toda vez que la reducción del “monto franquiciado” conforme número de integrantes del “grupo familiar” incide más fuertemente en aquellos que exterioricen un patrimonio reducido.

Lo señalado puede ser observado en nuestro ejemplo donde la incidencia del diferencial por tres vínculos es del 2% para patrimonios de USD 500.000,00 mientras que será del 3% para montos inferiores. Si bien lo exteriorizado es solo un ejemplo “de escritorio” entendemos resultará suficiente para la exposición del efecto que estamos advirtiendo.

El efecto regresivo se incrementa cuando observamos que en la determinación de la alícuota efectiva no tiene participación quién resulta incidido por un ingreso de un miembro pero el miembro “ingresante” pudiera disponer de un patrimonio que, haciendo uso de las disposiciones del Art. 32 del proyecto normativo7 termine por no estar incidido por gravamen alguno.

II. El principio de igualdad

En el título anterior hemos observado como la “unidad contribuyente” podría mutar hacia una unidad “grupo familiar” ya no solo por la propia actividad del contribuyente (personalización de la carga tributaria) o del monto y composición de su patrimonio (capacidad contributiva individual) sino por la actividad de ciertas personas, según grado de cercanía definidas por la norma (Art. 29, tercer párrafo, proyecto legislativo) en acciones incontrolables para el contribuyente originalmente exteriorizador de capitales.

En el contexto señalado podría preguntarse el contribuyente si es equitativa la distribución de las cargas públicas entre dos sujetos con misma capacidad contributiva exteriorizada. Al respecto de este punto, si bien resulta claro que estamos frente a un régimen excepcional de regularización fiscal8, y soportado en una crisis económica estructural9 también lo estamos frente a una decisión de política económica que, a la postre del principio de igualdad, configura no solo una diferente carga tributaria entre sujetos que se encuentren en la misma situación frente a la ley sino también acerca inseguridad jurídica (ver supra).

Llegados a este punto tengo para mí que la mejor forma de comprender la orientación de “política económica”, así como el error en la técnica legislativa utilizada, resultará prudente repasar la voz de nuestro máximo tribunal que, en una suerte de “extracto orientativo” me permito transcribir en conceptos generales10:

a. (igualdad) Consiste en que no se establezcan excepciones o privilegios que excluyan a unos, de lo que se conceda a otros en iguales circunstancias (fallos 16:118);

b. La igualdad que consagra el artículo 16 de la constitución Nacional no es otra cosa que el derecho a que no se establezcan excepciones o privilegios que excluyan a los unos de lo que no se concede a otros en iguales circunstancias (fallos 123:106);

c. El principio de la igualdad que establece el art. 16 de la Constitución Nacional sólo requiere que no se establezcan excepciones o privilegios que excluyan a unos de lo que se concede a otros en idénticas circunstancias, mas no impide que la legislación contemple en forma diferente situaciones que considera distintas, cuando la discriminación no es arbitraria ni responde a un propósito de hostilidad contra determinados individuos o clases de personas, ni encierra indebido favor o privilegio personal o de grupo (fallos 182:355);

d. La igualdad establecida en la Constitución Nacional como base del impuesto, no impide la formación de categorías que no sean arbitrarias ni en odio o favor de personas ni fijar escalas progresivas o progresionales (fallos 190:159);

e. El art. 16 de la Constitución Nacional no impide que la legislación contemple de manera distinta situaciones que considera diferentes, con tal que el criterio de distinción no sea arbitrario, no responda a un propósito de hostilidad a personas o grupos de personas determinados, o importe indebido favor o privilegio personal o de grupo. No hay desigualdad en tratar a las sociedades concesionarias de servicios públicos de distinto modo que a las que no lo son, si se las trata así en razón de ser concesionarias y de los términos de la concesión (fallos 209:28);

f. El juicio de las circunstancias y de la particular condición en que se encuentran quienes están en el régimen discriminatorio de la ley no corresponde, en principio, a los jueces sino a la prudencia del legislador, porque comporta una consideración de conveniencia y de oportunidad sobre lo que requiere hic et nunc la promoción del interés general. Si bien está confiada a los jueces, y en última instancia a la Corte Suprema, la primacía de la Constitución en los términos que la misma ha establecido en el art. 22, cuando se trata de pronunciarse judicialmente sobre el alcance de una garantía constitucional, no se ha de confundir la determinación del ámbito del Poder de que se trata que es lo propio de los jueces con la apreciación de la prudencia con que se lo ha ejercido. En esta especie de problemas institucionales, la autoridad de los pronunciamientos judiciales está en razón directa de su continencia. La declaración de inconstitucionalidad puede y debe sancionar el ejercicio extralimitado de las atribuciones puestas en tela de juicio, pero no se pretenderá que se pronuncie sobre la oportunidad, la discreción o la conveniencia de lo hecho en ejercicio de ellas. Pretenderlo sería como apelar a la desorbitación de la justicia (fallos 224:810);

g. El mero hecho de que la ley tenga exclusivamente por objeto reglar una situación particular o un caso determinado de un modo especial, no hace de ella un acto legislativo arbitrario e inconstitucional. La arbitrariedad sólo podría provenir de la sinrazón de la particularidad de la norma, como ocurre cuando trata a algunos o a alguno de un modo especial distinto al que establece la legislación vigente para la generalidad que se halle en la misma situación y las mismas circunstancias. La diversidad de circunstancias justifica, en principio, la diversidad del tratamiento legal. Tan inequitativo es que la ley trate desigualmente a los iguales en iguales circunstancias, como trate igualmente a quienes no son iguales en el sentido de que su condición es distinta y no obstante la desigualdad de las circunstancias. Para que todos sean iguales ante la ley es preciso que ésta los iguale compensando con sus disposiciones los desequilibrios que hacen violencia al orden natural. Las discriminaciones legales no deben considerarse sólo desde el punto de vista de los derechos o intereses individuales alcanzados por ellas, sino también en vista del interés general o bien común, al cual corresponde lo que se puede llamar el derecho de la comunidad. Es el punto de vista de la justicia legal o social que considera lo que es debido por las partes al todo. Para la existencia del orden condición primera de la paz y de todo verdadero bien particular no importa menos el resguardo de los derechos de la comunidad que el de los derechos individuales. Por ello los jueces han de atender, sin duda, a la posibilidad de los excesos provenientes de la lucha por la recuperación del imperio de la justicia sobre la libertad, pero también a los valores que están en juego en la contienda (fallos 224:810);

h. La igualdad a que alude el art. 28 de la Constitución Nacional importa la obligación de tratar legalmente de un modo igual a los iguales en iguales circunstancias; pero no impide que la legislación contemple de manera distinta situaciones que considera diferentes, con tal que el criterio de distinción no sea arbitrario, no responda a un propósito de hostilidad a personas o grupos de personas determinados o importe indebido favor o privilegio personal o de grupo (fallos 229:428);

i. La igualdad establecida en la Constitución Nacional como base del impuesto, no impide la formación de categorías que no sean arbitrarias ni en odio o favor de personas ni fijar escalas progresivas o progresionales (fallos 190:231);

j. La garantía de la igualdad no impide que el legislador considere en forma distinta situaciones que estime diferentes, si el criterio de distinción no es arbitrario. No habiendo arbitrariedad pueden crearse categorías de contribuyentes sujetos a tasas diferentes (fallos 210:172);

k. La garantía consagrada por el artículo 16 de la Constitución al establecer la igualdad como base del impuesto, no constituye una regla absoluta que obligue al legislador a cerrar los ojos ante la diversidad de circunstancias, condiciones o diferencias que puedan presentarse a su consideración: lo que estatuye aquella regla es la obligación de igualar a todas las personas o instituciones afectadas por un impuesto, dentro de la categoría, grupo o clasificación que le corresponda, evitando distinciones arbitrarias, inspiradas en propósitos manifiestos de hostilidad contra determinadas clases o personas, como lo ha enseñado la doctrina y la jurisprudencia (fallos 150:89);

l. La igualdad ante la ley, impuesta por el precepto del artículo 16 de la Constitución comporta la consecuencia de que todas las personas sujetas a una legislación determinada dentro del territorio de la Nación sean tratadas del mismo modo, siempre que se encuentren en idénticas circunstancias y condiciones, y en materia impositiva ese principio se cumple cuando en condiciones análogas se imponen gravámenes iguales a los contribuyentes (fallos 149:417).

La transcripción realizada, basada en extractos de diferentes sentencias emitidas por nuestro máximo tribunal nos permite observar que ha sido lesionada no solo la seguridad jurídica, que implica el conocimiento cierto de las consecuencias legales de toda acción desplegada por el contribuyente (algo que conforme el Art. 29, tercer párrafo, dicho extremo no se alcanzaría), sino que adicionalmente no estamos frente a una aplicación igualitaria ni equitativa del gravamen ante situaciones análogas.

La existencia y manifestación de capacidad contributiva en bienes de miembros definidos como “grupo familiar” por grados legales de consanguinidad o afinidad (convivientes) no significa que dicha capacidad contributiva pueda serle imputada / aplicada por el simple hecho de su grado de cercanía o convivencia. Se trata de patrimonios separados, individuales, en los cuales el dominio sobre cada uno de ellos le pertenece al titular jurídico del bien (quién exterioriza en este caso).

Incluso si se pretendiera, sobre la existencia de un caso en particular, que el impacto nominal en el impuesto “adicional” producto de la aplicación del Art. 29, tercer párrafo, pudiera no ser significativo en relación al patrimonio exteriorizado, hipótesis de “defensa de la norma” que no encuentro aplicable al caso porque aquí no estamos frente a un gravamen recurrente o por la simple tenencia de bienes sino de un gravamen especial por exteriorización, deberíamos considerar la ausencia de seguridad jurídica que la desigual aplicación normativa señada conlleva.

Por todo lo expuesto RECHAZAMOS ENFÁTICAMENTE el diseño dispuesto por el Art. 29, tercer párrafo del proyecto legislativo quedando esperanzados en el diseño de un esquema que considere no solamente el grado de consanguinidad o cercanía (convivencia) sino también elementos tales como (a) domicilio real del miembro del grupo familiar; (b) actividades desarrolladas como hipótesis de capacidad de generación de bienes exteriorizados; (c) bienes detentados previamente como hipótesis de generación de rentas para adquisición de bienes detentados, entre otros elementos que pudieran direccionar el régimen a situaciones en las que, sobre la base de un grupo de indicios ciertos pudiera dar forma a una presunción legal de construcción razonable.

Dr. Sergio Carbone

Junio 2.024