Entendiendo a las ETVE (capacidades y límites)- Entidades Tenedoras de Valores Extranjeros – Dr. Sergio Carbone

La práctica fiscal internacional no es solo un ejercicio intelectual sumamente desafiante, sino que, al albor de los tiempos que corren, podemos afirmar que se configura en un desafío constante dado por la diversidad de conceptos a los que, inicialmente, el analista o estudioso puede estar sometido, pero adicionalmente, por la forma en que estos conceptos se combinan para lograr algo útil para la sociedad toda y para el consultante (cliente) en particular[1].

Estudiar (y practicar) fiscalidad internacional implica tener cuenta de los principios generales que la informan para, posteriormente, someter a escrutinio estricto la apariencia de verdad con que estos se nos presentan, siempre al albor de las nuevas prácticas y tendencias internacionales nacidas, todas y cada una de ella, de la influencia (si se quiere política) de los grandes centros de coordinación de voluntades internacionales. De ello, en materia fiscal, podemos afirmar sin temor a equivocarnos que la OCDE[2] será el mayor exponente.

Los esquemas fiscales internacionales obedecen (o deberían obedecer) a una matriz de negocios dispersa por el globo terráqueo, sobre la base de selección de puntos de apoyo (jurisdicciones) donde, luego de un análisis minucioso y previo, se ha decidido alocar la conocida tríada de activos, riesgos y funciones[3].

En todo esquema internacional nos encontraremos con alguna sociedad que cumple las funciones de concentradora de inversiones, es decir, de “holding”. De lo dicho será imprescindible no solo conocer sus funcionalidades, usos y ventajas generales ofrecidas por el esquema jurídico de referencia sino también tener en cuenta las particularidades del régimen fiscal vigente en la jurisdicción en la cual se asienta.

Un régimen holding se caracteriza por el impacto fiscal a que sus resultados se encuentran sometidos en líneas generales[4]. Sin embargo, como dice el dicho, “el diablo está en los detalles” y es por eso que este documento, a los efectos de trabajar el concepto de “sociedades holding”, ha seleccionado un régimen particular: el régimen de las ETVE[5].

Entre las principales motivaciones para su elección podemos afirmar que hemos sopesado que el mismo se origina en el régimen normativo en el Reino de España, jurisdicción con la cual la República Argentina posee convenio para evitar la doble imposición internacional[6]. Como nota de color no podemos dejar pasar el hecho de que el Reino de España ha celebrado 20 convenios para evitar la doble imposición internacional con América, 30 con la región de Asia, 38 con Europa, 7 con África y 2 con la región de Oceanía. Adicionalmente entre las jurisdicciones con las que ha celebrado convenios para evitar la doble imposición en América encontramos los Estados Unidos de América[7].

Las características señaladas convierten al Reino de España en el “pivote” obligado entre América y el mercado europeo pero, como un punto a no olvidar, brinda acceso por medio de su red de tratados al codiciado mercado de Estados Unidos de América (jurisdicción con la cual la República Argentina no posee un convenio para evitar la doble imposición internacional).

Sin embargo, no todas son buenas noticias. Sobre las ETVE se ha creado un “marco de oscurantismo” (no siempre injusto) motivado en “malas prácticas” en la aplicación de estas estructuras internacionales (abuso de tratados o, directamente, estructuras o construcciones internacionales abusivas)[8].

Adicionalmente al “manto de sospecha” aquí declarado en referencia a estas estructuras no podemos dejar pasar la importancia de las modificaciones realizadas al derecho fiscal argentino con la sanción de la Ley 27.430[9] que, en cuanto interesa y siguiendo las recomendaciones del plan BEPS en referencia a la necesidad de reforzar los esquemas de transparencia fiscal internacional[10], modifica sustantivamente las normas vigentes a esa fecha en relación al tópico aquí referido y actualmente incorporado en el Art. 130 Ley 20.628.

El objetivo de este documento no será desarrollar el tratamiento dispuesto por la normativa de la República Argentina a las sociedades holding incorporadas en extraña jurisdicción por dos motivos. El primero es que este tema ha sido tratado extensamente en un libro de mi autoría y el segundo es que, siendo que las ETVE se han demostrado como una herramienta de uso frecuente por el empresario argentino (y asesores fiscales) encontramos interesante realizar un muy breve repaso de las normas foráneas que informan el funcionamiento del régimen bajo estudio[11].

El escrito será desarrollado a modo de introducción a la normativa ETVE y particularidades de los regímenes holding considerando la proposición anti-elusiva realizada por la OCDE en el ya mencionado contexto post-BEPS.

I.- Cuestiones preliminares

Antes de iniciar cualquier escrito sobre herramientas que pueden ser utilizadas para una actividad de planificación fiscal internacional debemos recordar al lector que toda estructura internacional debe contar con sustancia, es decir, la demostración de medios materiales y humanos, en cantidad y calidad suficiente, a modo de demostrar que efectivamente la estructura jurídica cuenta con los medios para realizar la actividad que ventila conforme su estatuto de incorporación e información financiera periódica[12].

El objetivo primordial de una estructura “holding” será detentar y administrar participaciones en sociedades en las cuales sus ingresos son categorizados como “activos”, es decir, provienen de actividades “operativas” (servicios, comercio o industria) ejecutada por su participada[13]. La sociedad holding puede ser o no la última entidad del grupo y puede o no participar en mercados organizados. En un esquema de planificación fiscal internacional generalmente las entidades holding se utilizan para agrupar inversiones no siendo, por consecuencia, la matriz de la MNE[14].

Las sociedades de tipo “holding”, además de agrupar y administrar participaciones societarias, pueden desarrollar otro tipo de actividades como ser provisión de capital de trabajo o financiamiento intra-grupo (a interés) o bien agrupar y administrar intangibles. En caso de realizar transacciones con sus vinculadas se deberá considerar la política de precios de transferencia que, naturalmente, debería ser consistente con la estrategia global del grupo[15].

Una cuestión de suma importancia a destacar es que las entidades holding no son consideradas vehículos de inversión o elementos hábiles para conducción de riesgos de inversiones localizadas de manera tal que la participación en el capital debe ser (o suele presentarse) medianamente estable[16].

En una estructura internacional podemos encontrarnos con entidades con funciones de “holding” generales de la cual dependerán estructuras “holding” regionales. Cada una de estas sociedades serán las agrupadoras de fondos originadas en las estructuras operativas dependientes (inferiores). Este hecho demuestra la necesidad de planificar el agrupamiento de las mismas de modo de facilitar el manejo de la tesorería entro de las filiales del sub-grupo que representa la holding.

La principal ventaja de las estructuras holding (lo que motiva su elección como herramienta de trabajo) consistente en su régimen fiscal aplicable dado que se exime del impuesto a las rentas los ingresos derivados de dividendos y ganancias de capital[17]. Las entidades “holding” esencialmente se sirven del régimen conocido como “participation exepntion”, pero se requiere adicionalmente que presenten otras condiciones que las convierten en vehículos apropiados para la administración de participaciones sociales como ser radicación en jurisdicciones con amplia red de tratados internacionales, libertad de acceso a mercado de cambios, estabilidad política y financiera y libertad de transferencia de participaciones sociales (entre otras condiciones salientes)[18].

II.- Generalidades del régimen ETVE

Si bien ya hemos realizado una breve referencia a algunas de condiciones especiale que rodean al régimen holding entendemos interesante acompañar al lector en un desarrollo detallado no solo de las condiciones generales del régimen bajo estudio sino también a modo de ir adentrándonos en las particularidades del esquema que nos ocupa: las Entidades Tenedoras de Valores Exteriores (ETVE).

Entre las principales condiciones del régimen ETVE cabe distinguir la exención del dividendo percibido (participation exemption) y las ganancias de capital generadas en la venta de participaciones sociales. El régimen fiscal conocido como “holding” consiste en una categorización a nivel ente y a nivel de rentas. En el particular régimen bajo estudio la sociedad podrá, de ser el caso, desarrollar otras actividades correspondiendo el tratamiento aplicable a la actividad de “holding” solamente a aquellas rentas comprendidas en dicho régimen. Es un vehículo para el cual se debe calificar.

El Reino de España posee una amplia red de Convenios para Evitar la Doble Imposición Internacional[19] que habilita el reconocimiento de límites en tributación en la fuente ante el pago de diferentes rentas. La existencia de limitaciones a la potestad fiscal de la jurisdicción fuente importará no solamente ante el pago pago de dividendos, intereses o regalías sino también en la gravabilidad de las plusvalías devengadas al momento de transferir participaciones societarias. En referencia a este último punto cabe recordar que el Art. 13 del Modelo de Convenio propuesto por la OCDE (por mencionar un ejemplo) discurre sobre los límites a la jurisdicción tributaria de la fuente ante la hipótesis de verificase una ganancia de capital considerando las particularidades de la transacción y porcentajes de participación.

Las normas de derecho internacional tributario se han visto fuertemente influenciadas por la necesidad de asegurar mecanismos de defensa ante esquemas de planificación fiscal agresiva o de abuso de tratados[20]. La cláusula de beneficiario efectivo (como mecanismo anti abuso de tratados internacionales) se visualizará sustantiva (ante convenios de “nueva generación”) dado que de estar frente a sociedades sin sustancia o entidades utilizadas efectivamente como conductoras de rentas, de encontrarnos ante un tratado internacional que hubiera incorporado este tipo de condicionantes para su aplicación, el mismo no sería aplicable[21]. La gran mayoría de los convenios para evitar la doble imposición celebrados por el Reino de España poseen este tipo de disposiciones anti-elusivas[22].

Un elemento de trascendencia a considerar al enfrentarnos a estas entidades será la sustancia que exteriorizan encontrando particular interés y disposiciones concretas en el Reino de España en cuanto a la demostración (acreditación) de este elemento para el reconocimiento del tratamiento dispuesto al régimen de referencia[23].

Otra cuestión que no debe ser perdida de vista (o minimizada) es el criterio aplicable por cada jurisdicción a efectos de reconocer el carácter de residente a los fines fiscales de una sociedad. En línea generales podemos encontrar que los vehículos societarios serán considerados residentes allí donde se hubieran incorporado (criterio seguido por la República Argentina) mientras que en otras jurisdicciones la residencia será definida conforme la jurisdicción en donde se encuentre la gestión general y máxima del negocio (por ejemplo, criterio vigente en los Estados Unidos Mexicanos)[24]. Un cuestionamiento en relación a la residencia fiscal de la entidad holding objeto de estudio (que debería ser considerada residente fiscal en el Reino de España) colocará bajo crisis toda su estructura dependiente.

Un capítulo importante en toda planificación fiscal es la estrategia seguida en materia de gastos financieros generalmente vinculados con la adquisición de participaciones societarias. Siendo la actividad principal del ente la administración y tenencia de participaciones societarias estos gastos (financieros) derivados de dichas actividades de inversión estarían, en principio, vinculado con la actividad del ente y, en consecuencia, deducibles de las actividades contra las que se imputan. En el caso de desarrollar otras actividades no incluidas bajo las particularidades del régimen aplicable a las holding objeto de estudio el cargo será, en consecuencia, deducible de la base imponible tributaria alcanzada. Las particularidades de cada régimen fiscal (según jurisdicción) podrían (o no) habilitar un aprovechamiento agresivo de los quebrantos por financiamiento en adquisiciones de bienes que generan rentas exentas del impuesto.

En su máxima expresión la ventaja de las estructuras holding (ventaja de a cual la ETVE se hace eco) es que no solo la entidad gozará de un tratamiento especial ante la percepción de rentas propias de este tipo de regímenes fiscales (dividendos y ganancias de capital) sino que, al momento de pagar, no realizará retenciones en la fuente (principalmente si el beneficiario es considerado no residente de la jurisdicción el la que se ha incorporado la sociedad holding y la renta abonada se ha generado en extraña jurisdicción)[25].

III.- Un poco de historia en relación al régimen objeto de estudio

El régimen aplicable a las sociedades holding bajo el vehículo objeto de estudio (ETVE) ha presentado sus mutaciones a lo largo del tiempo. Si bien el mismo será aplicado en la actualidad conforme la norma vigente entendemos prudente realizar un breve repaso histórico de su evolución (y de su ubicación en el régimen jurídico del Reino de España) toda vez que no solo nos ayudará a lograr una mejor comprensión del régimen actual sino que será un elemento necesario ante consulta de jurisprudencia vinculada a hechos en vigencia del anterior mecanismo legal.

El régimen de referencia, tal como señalan Pacheco y Viñales[26], tiene su origen en la Ley 43-1995, en CAPITULO XIV del TITULO VIII. Bajo dicho contexto normativo se habilitaría el ejercicio de única actividad orientada a la dirección y gestión de valores representativos de fondos propios en entidades no residentes donde el porcentaje de participación debería ser superior al 5% a efectos de gozar de las particularidades del régimen de exención de dividendos y ganancias de capital (participation exemption). Otra condición no menor es que la posibilidad de gozar del tratamiento aquí señalado requería de la aprobación por parte de la autoridad tributaria.

Como evento de trascendencia a destacar nos vemos obligados a considerar lo sucedido en 2000 cuando, por Real Decreto 03-2000, luego convertido en Ley 06-2000, se realizan modificaciones al Régimen de Empresas Tenedoras de Valores orientadas éstas al estimulo del ahorro familiar y a la pequeña y mediana empresa e incidiendo en el tratamiento aplicable de las rentas originadas en entidades no residentes. En este momento algunas de las condiciones salientes que el régimen observa en la actualidad, como ser la ya mencionada exención de dividendos y ganancias patrimoniales, siempre originadas en participaciones en sociedades no residentes[27], se mantienen pero se habilitaba la multiplicidad de actividades en el objeto social[28].

Adicionalmente a lo dicho se continuaría exigiendo organización de medios materiales y humanos necesarios para la realización del objeto social y se habilitaría a las ETVE a ser parte de esquemas de consolidación fiscal[29].

A las condiciones o características distintivas del régimen ETVE (2000) cabe señalar que la exención en referencia a las rentas derivadas del régimen bajo estudio demandaba el cumplimiento de sendos requisitos dispuestos en la norma señalada: [30] participación mínima de 5% o € 6.000.000[31]. Lo indicado significaría que, bajo el régimen conforme texto ordenado al año 2000, existiría un sistema de “participation exception” que consideraba el porcentual detentado en la entidad del exterior o el valor de la inversión cursada.

En referencia a las rentas derivadas de la transmisión en la participación de la sociedad ETVE cabe señalar que se consideraría, a los fines fiscales, la residencia tributaria detentada por el sujeto (persona humana o jurídica) que efectúa el negocio jurídico. Si el transmitente es una persona no residente en el Reino de España el resultado de la operación se encontraba exento del impuesto a la renta. Si se trata de una persona jurídica residente en el Reino ésta gozaría de la deducción por doble imposición de dividendos conforme norma de la propia Unión Europea. Es decir, la transferencia en la participación en una sociedad que aplica al régimen ETVE estará gravada en el Reino de España solamente cuando quién transmite es persona humana residente en dicha jurisdicción.

Un dato distintivo de las condiciones de funcionamiento de las sociedades usuarias de este especial régimen fiscal, y a partir de las reformas introducidas en el año 2000 en el Reino de España será que, al margen de continuar con el “diseño general” del sistema, todo sujeto no considerado residente a los fines fiscales en el Reino de España, por su participación en una sociedad bajo régimen ETVE que obtenga rentas de fuente extranjera, no se encontraba incidido por el impuesto a la renta en dicha jurisdicción.

Por otro lado no deberemos olvidarnos que las personas humana residentes en el Reino de España, en su carácter de accionistas o participantes de una estructura ETVE, accederán al reconocimiento de créditos por impuestos soportados en extraña jurisdicción como vehículo para evitar la doble imposición internacional (claro incentivo para constituirlas como canalizador jurídico de estructuras transnacionales).

Una modificación de trascendencia operada a partir de la Ley 06-2000 sería que, a partir de ese momento, ya no se requiere aprobación administrativa para gozar de los beneficios del régimen de referencia siendo suficiente una comunicación de acogimiento a la autoridad tributaria local[32]. Una vez comunicada la opción de acogimiento por parte del contribuyente esta será aplicada a partir del primer período impositivo que finalice con posterioridad a dicha comunicación[33].

En este contexto normativo no faltarían los ideólogos de esquemas abusivos a nivel internacional donde, posiblemente sin considerar dicha categorización dado que esta obedece a definiciones más actuales, la simple interposición de una ETVE en sus estructuras internacionales habilitaría el usufructo de una amplia red de Convenios para Evitar la Doble Imposición internacional celebrado por el Reino de España[34]. Con el objetivo de limitar las capacidades de abuso de tratado (treaty shopping) en 2006 se modifica el Art. 116 de la Ley 27-2014[35] para establecer que “… no podrían acogerse al régimen ETVE las entidades que tuviesen como principal actividad la gestión de un patrimonio mobiliario o inmobiliario….”.

A su momento la definición de patrimonio mobiliario a los fines fiscales estaría dada en el Art. 4.9.2 de la Ley 19-1991 (Ley del Impuesto sobre el Patrimonio). Esta norma determinaría que debe ser considerado “patrimonio mobiliario” e “inmobiliario” y, en consecuencia, incidiría sobre aquello que podría ser objeto de administración de las sociedades en las que participan las ETVE que, conforme la modificación dada por Ley 35-2006, si tienen participaciones en estas entidades, no podrían acogerse a dicho régimen. En resumen, si la ETVE participa en sociedades patrimoniales, el beneficio generado no estaría exento y si el socio es persona humana residente en el Reino de España deberá incorporar la renta a su determinación pudiendo aplicar el créditos por impuestos análogos soportados en extraña jurisdicción[36].

En el sentido de lo expuesto resulta interesante advertir lo señalado por la Resolución General de la Dirección General de Rentas del 03-12-2004 (V0370-04)[37] en la que se acercarían definiciones en cuanto al tratamiento fiscal aplicable a una estructura en la que una ETVE participaría de otra ETVE perteneciendo la sociedad a sujetos no residentes a los efectos fiscales en el Reino de España. Luego el análisis la autoridad tributaria entendió que el tratamiento fiscal apropiado sería el siguiente:

(1) Los rendimientos recibidos entre las ETVE se beneficiarían del tratamiento de deducción plena por doble imposición interna[38];

(2) Los rendimientos pagados a accionistas del exterior y originados en las rentas derivadas de la ETVE local participada se consideran exentos como consecuencia de la aplicación de normas internas para evitar la doble imposición interna de dividendos[39].

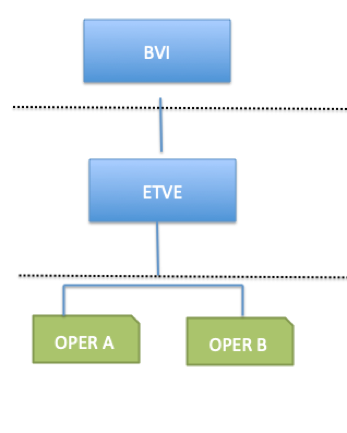

Como podrá apreciar el lector estamos frente a lo que podríamos figurar como un esquema de “sub-holding”. Gráficamente sería expresado del siguiente modo:

De este esquema observamos como los ingresos de la ETVE inicial son obtenidos desde participaciones en operativas ubicadas en el exterior de manera tal que los mismos se encuentran exentos del impuesto a la renta. Estos ingresos serán luego son transferidos como dividendos a otra ETVE que, a su vez, por disposición del Art. 21 Ley 43-1995, posee un tratamiento especial a los fines de eliminar la doble imposición interna.

Al momento de pagar estos dividendos al controlante del exterior, se ha consultado sobre si deberían ser entendidos como pagos de rentas de fuente extranjera a los participantes de la ETVE (originados en las operativas) o bien, por haber pasado por el tamiz del Art. 21 Ley 43-1995, deberían tener otro tratamiento. En el dictamen señalado la autoridad tributaria interpretó que correspondía el tratamiento liberatorio dado que se trata, en definitiva, de rentas originadas en dividendos participantes de un tratamiento diferencial (exención).

Lo planteado en este esquema ha sido superado (aunque resolviendo en el mismo sentido práctico) por las Resoluciones Generales V2137-13 y VT 2441-13 donde se sigue una interpretación finalista del régimen dado que se ha entendido que la participación en entidades no residentes (aunque) sea indirecta no es impedimento para solicitar, y aplicar, el régimen de las ETVE.

La residencia fiscal de las personas jurídicas será, en el marco de estrategias de planificación fiscal internacional, una cuestión sustantiva al momento de decidir las estructuras con las que trabajará el contribuyente. El Reino de España reconoce residencia fiscal de las sociedades bajo el criterio de incorporación. Adicionalmente considerará residente a los efectos fiscales aquella sociedad incorporada en jurisdicción de nula tributación cuando sus activos principales se encuentran en territorio español siendo su único vínculo con el Reino de España el hecho de haber realizado la incorporación de una sociedad tipo “holding” en dicha jurisdicción (atracción de residencia por incorporación) [40].

La situación descripta podría dar lugar a espacios de abusos de tratado (treaty sopping), situación que sería analizada por la autoridad fiscal española[41] negando, en ese caso, el tratamiento del régimen ETVE a las rentas derivadas de dicha participación. En este caso se trata de una sociedad tenedora ubicada en jurisdicción BONT que posee una ETVE y esta, a su vez, tiene inversiones en el exterior.

En el caso bajo estudio se determinó que no hay atracción de residencia fiscal dado que la entidad (ETVE) limitaba su conexión con el territorio español a la participación en una ETVE. Esta ETVE, adicionalmente, no desarrollaba actividad económica alguna en el Reino de España e incluso, para la actividad de administración y tenencia de participaciones societarias, el sustento demostrado sería insuficiente.

IV.- Marco normativo vigente

El marco normativo actual[42] del régimen ETVE estará dado por la Ley 27-2014 (Ley de Impuesto a la Renta sobre Sociedades). Este marco, si bien incorpora gran parte de las modificaciones y líneas conceptuales que darían cierta definición al régimen bajo estudio desde el año 2000, presenta sus particularidades en lo que podemos denominar “su nueva etapa” siendo regulado de manera sustantiva en los Art. 107 y 108 del texto legal de referencia[43].

Este régimen especial de tributación continuará descansando completamente en la aplicación de una figura de tipo general basada en la exención de los dividendos y plusvalías derivadas de las participaciones societarias[44]. Esta exención se aplica a rentas procedentes de entidades residentes y no residentes en el Reino de España.

Actualmente nos enfrentamos, en definitiva, a una generalización del régimen conocido como “participation exception” siendo éste independiente respecto de las rentas originadas en sociedades residentes en el Reino o fuera de él. En su definición de sujetos que podrán adherirse a sus deposiciones encontraremos incluidos a os Establecimientos Permanentes (figura jurídica no societaria). Llegados a este punto no podemos dejar de señalar la reflexión realizada por Pacheco y Viñuales en el siguiente sentido:

“… En suma con la nueva LIS se avanza en el proceso de reducir el contenido propio y específico del régimen de las ETVE, como régimen especial en la normativa del impuesto”[45].

El régimen vigente mantiene la posición del anterior ordenamiento normativo en relación a las condiciones de acogimiento: se requiere la simple comunicación la autoridad fiscal. En cuanto al objeto societario ya no requiere que éste sea de objeto único de manera tal que el régimen presentará, como único requisito, que la entidad posea en su objeto social habilitación para gestión y de valores representativos de fondos propios de entidades no residentes en territorio español”[46]. Naturalmente se mantiene el requisito de disponer de organización de medios materiales y personales acordes a la actividad desarrollada.

Los valores o participaciones representativos de la participación en el capital de la entidad de tenencia de valores extranjeros deberían ser nominativos[47]. Se mantiene la imposibilidad de acogerse al régimen ETVE las entidades consideradas “de fines patrimoniales”.

La definición de Entidad Patrimonial estará dada conforme el Art. 5 ap. 2 de la LIS donde se aclara que se considerará que una entidad posee fines patrimoniales cuando su participada no realiza actividad económica alguna. Se considera que la participada no realizan actividad económica cuando más del 50% del activo está constituido por valores o no está afectado a actividad económica. Sin embargo existe una excepción y estará dada por participaciones superiores al 5% en otras entidades y la tenencia se anticúa por espacios superiores a un año y siempre que la finalidad de la ETVE sea dirigir y gestionar dicha participación requiriendo, adicionalmente, que la entidad participada tenga medios materiales y personales. Básicamente lo que regula el Art. 5.2 LIS será la consideración como “valor” o como participación en sociedades según el porcentaje de tenencia, el tiempo en que se mantenga ese porcentaje y la sustancia que la sociedad participada tenga[48].

La condición señalada se analiza en todas las entidades del grupo. De lo dicho resultará que el régimen de ETVE será aplicable solamente para los ingresos califican como propios del régimen y, en consecuencia, si una ETVE tiene participación en entidades patrimoniales dichos ingresos no estarán beneficiados por el régimen propio. De lo dicho tenemos debemos tener en consideración dos cuestiones:

(1) verificar si la entidad puede calificar como ETVE (si tiene mas del 50% de su Activo en “valores” – entidad patrimonial – entonces no podría calificar la entidad como ETVE);

(2) verificar si los ingresos pueden calificar al régimen ETVE (solamente los derivados de participaciones en sociedades operativas) o de sociedades que podrían ser “holding” pero que tienen sustento suficiente para no ser consideradas entidades patrimoniales.

Una de las grandes ventajas de organizar las estructuras internacionales sobre la base de puntos concentradores de tenencias (sociedades holding) será el tratamiento fiscal a las rentas derivadas de ventas de participaciones sociales. Dicho tratamiento ha sido considerado en el Art. 108 Ley 27-2014 del cual podemos rescatar algunos de sus elementos distintivos:

(1) En caso de que el el accionista de la ETVE sea una entidad residente o una entidad no residente pero con EP en el Reino de España (personas jurídicas) las rentas objeto de estudio se encontrarán exentas del impuesto a la renta[49];

(2) En caso de personas humanas (residentes) los resultados derivados de estas operaciones serán consideradas rentas del ahorro (cedulares);

(3) En caso de que el accionista sea una entidad no residente a los fines fiscales en el Reino de España (sin importar si es persona física o jurídica) el dividendo distribuido se entiende no obtenido en España y, en consecuencia, no estará sujeto al impuesto sobre la renta en dicha jurisdicción[50].

Otro hecho de la vida cotidiana en las tenencias de participaciones sociales en entidades beneficiarias del régimen ETVE será la transferencia de dichas tenencias. Ante esta situación, en caso de que el nuevo participantes sea un sujeto residente en el Reino de España se aplicarán las prescripciones del Art. 21.1 de la LIS. En caso de que el nuevo participante sea un sujeto no considerado residente a los fines fiscales en el Reino se entenderá que no se está frente a rentas de fuente local (salvo que el perceptor resida en jurisdicción considerada paraíso fiscal).

Llegado a este punto el lector podrá apreciar que el régimen ETVE se orienta a favorecer un vehículo jurídico de inversión aplicable solamente a determinados orígenes de renta siempre y cuando estemos frente a esquemas organizativos con sustento y motivados. La eliminación del sistema de exclusividad para las actividades realizadas por el esquema beneficiario del régimen ETVE enfrenta a la Autoridad Fiscal al reto de conocer la categorización jurídica de los ingresos devengados por el ente de manera tal de aplicar el tratamiento fiscal beneficioso solamente a la línea de rentas que así corresponda[51].

Por este motivo será necesario que las entidades que participan del régimen ETVE en sus esquemas fiscales informen en sus memorias el importe de las rentas exentas así como los tributos soportados en extraña jurisdicción correspondiente a aquellas para las que se pretende el tratamiento diferencial.

Al momento de analizar cualquier esquema de planificación fiscal será necesario ocuparnos no solamente del impuesto a la renta (independientemente de que será éste el foco principal de atención) sino también de las diferentes consecuencias fiscales (formales y materiales) de una estructura determinada. En este sentido cabe recordar que en el Reino de España rige un “impuesto por capitalización”[52] exteriorizando su hecho imponible al momento de la constitución de sociedad o la ampliación del capital. En el caso de las sociedades bajo el régimen ETVE encontramos que se encuentran exenta de la mencionada gabela debiendo soportarla solamente en caso de disolución o liquidación sin que ello implique olvidar el impacto que, ante dicho acto, devengará el Impuesto sobre Transacciones Patrimoniales y Actos Jurídicos Documentados)[53]. La prima de emisión puede ser disminuida como dividendo sin considerar el impuesto mencionado. Por este motivo las ETVE se constituyen con poco capital y el resto se integra como prima de emisión.

IV.a.- Requisitos del régimen ETVE

Sobre la base del marco normativo trabajado corresponde ahora, si se quiere, realizar un “repaso aggiornado” de las condiciones y requisitos para el efectivo reconocimiento de un régimen ETVE. Si bien algunas cuestiones ya han sido mencionadas hemos entendido prudente tratarlas nuevamente a los efectos de habilitar al lector realizar una comparativa entre el régimen normativo anterior, el vigente y, si se quiere, ampliar (de corresponder) algún concepto.

Como primera condición recordamos que el régimen ETVE actualmente no requiere un objeto social único de manera tal que solo será necesario que el mismo incluya, entre otras actividades, la de administración y tenencia de participaciones sociales[54]:

“Podrán acogerse al régimen previsto en este capítulo las entidades cuyo objeto social comprenda la actividad de gestión y administración de valores representativos de los fondos propios de entidades no residentes en territorio español, mediante la correspondiente organización de medios materiales y personales”.

La sustancia de las estructuras internacionales será clave en toda construcción de una estructura internacional[55]. Las ETVE, a los efectos de su reconocimiento, no estarán ajenas a dicha condición.

Toda estructura requiere demostrar capacidad y medios para la gestión y administración de valores o participaciones sociales. La pregunta obligada será ¿Cuáles son los medios suficientes y necesarios para cumplir con las actividades inherentes a la gestión y administración de participaciones sociales?. En referencia al punto entendemos que se deberá poder demostrar que ha existido una toma de decisiones, ejecutada por personal autorizado y competente, sobre la base de análisis de mercado, económicos y financieros, considerando una política general de administración de riesgos y el contexto de negocios según la planificación global del grupo internacional. El ejercicio de derechos políticos y económicos es una actuación inherente a la sociedad tenedora de acciones pero a ello entendemos se debería sumar la capacidad de decisión y ejecución sobre las inversiones[56].

De lo expuesto estaremos frente a una estructura “holding” legítimamente constituida cuando su administración cuente al menos con una persona con conocimiento adecuado (perteneciente al ámbito de las operativas filiales o círculo del grupo inversor) a cargo de la administración de la ETVE pudiendo esta provenir entonces del grupo inversor o accionista de dicha entidad o de las gerencias operativas de las diversas sociedades operativas que dependen jurídicamente de la ETVE[57].

Lo dicho significa que no será legítima una construcción soportada en una sociedad usufructuaria del régimen de referencia cuando los miembros de la administración son, en realidad, dependientes de empresas facilitadoras de servicios como ser despachos de abogados o firmas de contabilidad, entre otros[58]. En este caso la autoridad fiscal española podría considerar que se está frente a una estructura carente de sustancia[59].

Pese a lo expuesto encontramos interesante resaltar lo señalado por Pacheco y Viñales[60] cuando entienden que la ETVE no necesita contar con empleados siendo que las tareas administrativas pueden ser contratadas a empresas de servicios profesionales, así como que tampoco necesitará contar con oficinas propias o alquiladas. Se requiere domicilio social habilitado para notificaciones. Sin embargo, lo dicho es propio de una manifestación en el año 2014, aplicable conforme jurisprudencia administrativa y judicial vigente en el Reino de España y a los fines de que dicha jurisdicción reconozca, para dicha construcción jurídica, los beneficios del régimen bajo estudio.

En el caso de estar frente a una sociedad que solicita el tratamiento fiscal preferencial bajo desarrollo (ETVE) pero desarrolla posee ingresos correspondiente a otras líneas de negocios (por ejemplo actividades operativas) será necesario diferenciar las funciones de gestión y administración operativas (actividades empresariales) de las tenedoras de activos financieros (holding) dado que según la categorización de la fuente de ingresos se deberá demostrar o trabajar con un diferente umbral de sustancia económica.

Una cualidad que entendemos importante resaltar es que, siendo que el régimen ETVE es, en esencial, un esquema de fiscalidad preferencial y según la categorización de la fuente de la renta y el sustento operativo (administrativo) para la misma, las estructuras no requieren de una forma jurídica en especial, sino que solo se requiere el cumplimiento de los requisitos dispuestos por la norma fiscal para optar por el requerido régimen preferencial. De lo dicho podrán gozar de este régimen de tributación sociedades accionarias, de personas[61]. La constitución formal de un ente en el Reino de España impactará solamente en una presunción de residencia a los fines fiscales en dicha jurisdicción[62].

Al criterio antes referido deberemos agregar la disposición de una sede efectiva en España orientada a la dirección de los negocios sociales como elemento que, adicionalmente, podría configurar el carácter de residente a los fines fiscales. En este sentido la autoridad fiscal ha entendido que, siendo que la residencia a los fines fiscales también se constituye por disposición de la “sede de dirección efectiva” en esta jurisdicción, podríamos encontrarnos frente a sociedades incorporadas en extraña jurisdicción habilitadas a solicitar el reconocimiento de la condición de residencia a los fines fiscales en España para, posteriormente, informar el acogimiento al tratamiento dispuesto para el régimen especial ETVE[63]. En este caso claramente estamos frente a una situación de migración internacional de sede de dirección efectiva pero mantienen la nacionalidad de la incorporación original. Este tipo de estrategias habilitan el usufructo de tratados orientados a protecciones de inversiones recíprocas.

Independientemente del objetivo antes señalados cabe recordar que el derecho societario local (del Reino de España) posee disposiciones específicas para estos casos correspondiendo remitirse al Art. 8 de la Ley de Sociedades de capital que textualmente establece lo siguiente: “Serán españolas y se regirán por la presente ley todas las sociedades de capital que tengan su domicilio en territorio español, cualquiera sea el lugar en que se hubieran constituido”. De lo expuesto, ante estrategias de migración de sede efectiva por motivos fiscales se deberá verificar no incurrir en violación a disposiciones específicas del derecho societario local.

El reconocimiento del carácter de residente a los efectos fiscales habiltará, en consecuencia, la aplicación de los convenios internacionales para evitar la doble imposición celebrados por el Reino.

Sobre la base de lo expuesto, en referencia a las condiciones definitorias del régimen fiscal bajo estudio, no podemos dejar de advertir que, en esencia, se trata de un régimen fiscal que pude ser aplicado por una sociedad incorporada en el Reino de España como también por entidades constituidas en extraña jurisdicción pero que acrediten en la primera de las referidas una sede de dirección efectiva, que su principal motivación es realizar inversiones en participaciones sociales fuera del territorio y que sus participantes pueden ser tanto residentes a los fines fiscales en España como en otra jurisdicción. La pregunta obligada estará referida a la capacidad de aplicación efectiva de la red de tratados celebrados por España.

La Action 6 BEPS[64] ataca situaciones como las antes referidas y, según su configuración, podría vaciar de contenido del régimen holding a nivel general y el propuesto por las ETVE en particular. Sin embargo, en nuestra opinión, en caso de demostrar sustento requerido y función de negocios razonable para el tipo de activo administrado no podría ser desconocido el derecho de aplicación de un tratado internacional. En definitiva, todo dependerá del sustento de las estructuras y funciones de negocios planificadas. Es nuestra opinión que, de cara al derecho español (el aquí analizado), si la sociedad posee el sustento requerido conforme normas internas y resoluciones de la autoridad fiscal, el régimen (sustancia) no podría ser desconocido. Por otra parte, la jurisdicción de residencia del efectivo inversor, de disponer normas que habiliten demostrar sustancia de negocio para una sociedad holding del exterior[65], tampoco debería desconocer no solo la aplicación de tratados internacionales (cuando así corresponda) ni la sustancia de dicha entidad.

Por otro lado, la sede de dirección efectiva es un elemento sustantivo para la configuración de la condición de resiente a los fines fiscales en muchas jurisdicciones[66]. En cuanto nos interesa y referido a las ETVE, el sustento estará condicionado a que la mayoría de los administradores sean de nacionalidad española y posean ubicación comprobable en dicha jurisdicción. Adicionalmente las reuniones del órgano de dirección deben ser realizadas en el Reino de España. Si bien la nacionalidad de los directores no es un requisito que pudiéramos ubicar en las normas del ordenamiento fiscal foráneo en apretada síntesis Pacheco y Viñuales[67] nos advierten que los elementos antes referidos podrían ser útiles para efectos de defensa, en extraña jurisdicción, de la existencia de una sede de dirección efectiva (sustento) radicados en el Reino de España.

La sustancia de la ETVE, en consecuencia, estará dada por la solvencia técnica del consejo de administración de dicha entidad (órgano de gestión cotidiano) y por los “rastros” de efectivas operaciones, decisiones y gestiones a efectos del objeto general del negocio social, es decir, será la expresión de la “combinación de medios materiales y humanos” que hacen a la definición de empresa.

La esencia del régimen ETVE será, en consecuencia, la participación significativa en sociedades incorporadas fuera del territorio español siendo su actividad principal la gestión y administración de dichas participaciones sociales. Otro punto a destacar será que si bien la ETVE puede desarrollar otras actividades la actividad de gestión y administración de participaciones sociales debe ser la principal.

Un tema que ha convocado algunos cuestionamientos estaría dado por la participación de la ETVE en establecimientos permanentes radicados en el exterior (sucursales). El tema sería objeto de consulta ante la autoridad fiscal española[68] quién, luego de analizada la cuestión entendió que se deberá seguir el tratamiento general dispuesto para el régimen bajo estudio (participation exemption). En cuanto al momento de transferencia de los dividendos a los accionistas no residentes de la ETVE sigue el tratamiento general para toda renta[69].

Lo mencionado en el párrafo anterior abre paso a las inversiones ejecutadas por las ETVE (incluso cuando son únicas) en estructuras radicadas en el exterior (societarias o no) que podrían ser transparentes conforme la legislación fiscal vigente en la jurisdicción de originaria incorporación[70] debiendo, naturlamente, verificar que se cumplen los requisitos de los Art. 21 y 22 Ley 27-2014 para el tratamiento fiscal de referencia. No importará, por tanto, la forma jurídica del instrumento foráneo pero sí se deberá considerar si estamos o no frente a sociedades consideradas “patrimoniales”

IV.b.- Riesgo de operar con estas estructuras

Según entiendo estas estructuras de negocios internacionales conllevan el riesgo propio de una herramienta poco comprendida, pero adicionalmente, mal publicitada en sus aplicaciones y, en consecuencia, excesivamente perseguida. La mala publicidad en relación al uso ha generado aplicación de estas estructuras como vehículos sin sustancia que, de alguna manera, terminaría por alimentar la persecución y hasta “velo de obscuridad” que sobre éstas pesa.

Sin embargo, utilizadas correctamente y conforme ya no solo los principios jurídicos que informan la norma local de sede de incorporación (Reino de España) sino también de la jurisdicción de residencia del inversor foráneo, las ETVE (así como cualquier otra estructura jurídica aplicada al tax planning) no solo es un vehículo genuino, sino que sumamente necesario.

El contexto actual (era “post-beps”) implicará, en el mejor de los casos, un escrutinio mucho más estricto respecto de las estrategias fiscales del contribuyente global derivando ello, a fin de lograr estructuras más seguras, en mayores costos para el contribuyente global[71] pero jamás podríamos, legítimamente, tildar genéricamente de espuria una construcción internacional por el solo hecho de usufructuar de algún esquema o construcción jurídica que puede ser utilizado para diversos fines.

En cuanto nos interesa a objeto de este trabajo consideramos, como situación saliente, el posible desconocimiento de la ETVE como beneficiario efectivo del CDI al momento de abonar alguna renta dado que ésta será una evaluación que realizará la jurisdiccion de residencia fiscal de los agentes pagadores en caso de que los componentes societarios de la ETVE, primer destinatario de los beneficios, sean considerados no residentes a los fines fiscales e el Reino de España. En relación a este punto podemos repasar lo expuesto en el “Memorando de entendimiento” correspondiente al convenio para evitar la doble imposición entre la República Argentina y el Reino de España donde, en relación a situaciones de abuso de CDI señala lo siguiente:

“… se establece de forma expresa que no se otorgarán los beneficios del Convenio a una persona que no sea la beneficiaria efectiva de las rentas procedentes del otro Estado contratante…”[72]

Volviendo sobre disposiciones del derecho fiscal vigente en el Reino de España cabe considerar lo señalado en referencia a impuestos a la renta para sujetos categorizados como “no residentes” a los fines fiscales según dispone el Art. 14.1.h de la Ley del Impuesto a la renta de no residentes como normas anti-abuso generales. Estas normas establecen una restricción a la exención en el impuesto a la renta para no residentes y en relación a dividendos distribuidos a una entidad holding europea cuando la mayoría de sus accionistas residen fuera de la Unión Europea. Este tipo de normas se vincula con las mecánicas anti-abuso de la directiva conocida como “Matriz-Filial”.

La directiva “Matriz-Filial” dispone un régimen de exención en el pago de dividendos entre sociedades siempre que estas sociedades se encuentren radicadas en alguna jurisdicción perteneciente a la Unión Européa[73]. La Directiva “Matriz-Filial” se orienta a garantizar la neutralidad, en el plano fiscal, de la distribución de beneficios por una sociedad filial situada en un Estado miembro a su sociedad matriz establecida en otro Estado miembro[74]. La limitación (como norma anti-abuso) de la directriz estará orientada al caso de que los socios de la sociedad incorporada en Europa no sean residentes en dicha comunidad con el objetivo de evitar la transferencia del beneficio por medio de vehículos hacia terceras jurisdicciones. La limitación antes referida se materializa con una retención en la fuente ante el pago de la renta a un contribuyente considerado no residente.

V.- Las ETVE y las sociedades patrimoniales

Si bien en el título anterior hemos trabajado con el concepto de sociedades patrimoniales a los efectos de lograr un esquema legítimo bajo el régimen ETVE entendemos prudente realiza un estudio pormenorizado considerando siempre, como norte de aplicación, las normas vigentes en el Reino de España y sobre la base de una primera aproximación al instituto.

En este sentido cabe recordar que el Art. 107.1 de la Ley 47-2014 limita el acceso al régimen fiscal de referencia cuando estamos frente a entidades que participan en personas jurídicas o patrimonios de explotación donde su principal actividad sea, a su vez, la tenencia de valores que, como fuente de rentas, deban ser consideradas “pasivas” (sociedades patrimoniales)[75].

Adicionalmente a lo expuesto quedarán excluidas del régimen ETVE aquellas entidades que sean consideradas transparentes desde el punto de vista fiscal (como ser UTE o ACE) 1[76]. La condición señalada tiene que ver con la aplicación del régimen solamente al sujeto pasivo de impuestos español debiendo contar con personalidad fiscal en España.

La exclusión del régimen ETVE a las entidades que poseen participación en sociedades consideras “patrimoniales” implicará analizar cada una de las inversiones realizadas por sociedad que reclaman el tratamiento preferencial. En este sentido señalamos algunos de los elementos que determinarán la consideración de “sociedad patrimonial” a la participada del exterior. Actualmente la definición de “sociedad patrimonial” puede ser advertida en el Art. 5, ap. 2) de la LIS que no solamente incluye su propia definición de “sociedad patrimonial” sino que, en su descripción, deja en claro que se orienta a entidades que no realizan actividad económica alguna.

Condiciones para que la participación de la ETVE sea considerada “sociedad patrimonial[77]:

Condición 1: Más de la mitad de su activo se compone de valores mobiliarios. No se considera valor mobiliario si:

(1) Posee más del 5% del capital (requisito ineludible);

(2) La participación deberá ser detentada por lapso mayor a un año;

(3) Posee la correspondiente organización de medios materiales y personales

(4) La entidad participada no esté comprendida en este apartado.

Los requisitos aquí mencionados son recurrentes, es decir, todos deben presentarse en el mismo momento.

Como podrá apreciar el lector estamos frente a un requisito mínimo de sustancia que obligará, adicionalmente y de manera anual, a realizar un análisis patrimonial sustantivo de cada una de las participaciones foráneas detentadas por la ETVE bajo análisis. Esto último se orientará a verificar si la sociedad participada, a su vez participante en otras sociedades operativas (sub-holding), puede o no ser considerada una “sociedad patrimonial” de modo que incida en la determinación del activo de la ETVE de manera tal que pudiera excluirla del régimen.

Condición 2: Si la ETVE posee participaciones en el capital de otra entidad y esta otra posee participaciones en sucesivas sociedades se deberá analizar a toda la cadena de participadas. Cada entidad participada permitirá visualizar en su activo tenencias en otras sociedades que sean, a su vez, “sub-holdig”. Ante esta situación para no calificar como “sociedades patrimoniales” se deberá asegurar que se cumplen, para cada participación, los requisitos antes indicados.

Debe recordar el lector que la ETVE no puede tener como objetivo “la administración de un patrimonio mobiliario”. En el caso de que la sociedad de la que participa no sea operativa se deberá verificar que ésta no califica como “sociedad patrimonial”. Tal cual hemos adelantado, la definición de sociedad patrimonial la encontramos (por exclusión) en el Art. 5.2 de la LIS. De estar frente a una entidad calificada como “sociedad patrimonial” dicha participación (y sus resultados) queda fuera del régimen ETVE. Adicionalmente a lo dicho, si la tenencia en las sociedades patrimoniales supera el 50% del activo se pierde la categoría de ETVE para la sociedad española.

Condición 3: en relación a los requisitos de la entidad participada resulta necesario señalar que la misma también deberá cumplir los requisitos exigidos para una sociedad calificada ETVE (sustancia)[78] y calidad de sus participaciones en otras entidades. Dicho de otro modo: si falla un brazo de la cadena es posible perder la condición ETVE para la totalidad de la estructura fiscal que de ella depende y para la ETVE misma. La calificación como sociedad patrimonial o, dicho de otro modo, “sociedad instrumental”, impediría la aplicación del régimen ETVE dado que el objetivo del mismo se encuentra completamente alejado de una estructuración internacional formalista y sin sustento. Al final de la cadena societaria deberemos siempre visualizar sociedades operativas y, a lo largo de la cadena, se deberá poder acreditar sustento necesario para los activos, funciones y riesgos administrados con más la participación mínima requerida equivalente al 5% (y constancia temporal asociada).

Lo señalado en el párrafo anterior no desconoce la opinión emitida en 2012 por la autoridad fiscal donde, ante el análisis de un caso puntual, se aceptó que la tenencia de sociedades extranjeras a través de un holding meramente instrumental no sería obstáculo para el reconocimiento del régimen ETVE[79]. Simplemente levantamos la advertencia de que esta opinión ha sido emitida en época “pre-beps” y en fecha anterior a la reforma operada en 2014. De lo expuesto entendemos que la doctrina subyacente a dicha resolución debería ser “matizada” a las recomendaciones actuales y al contexto general propuesto conforme el marco inclusivo BEPS.

VI.- Fiscalidad de las ETVE en el Reino de España

Si bien el tema ha sido tratado en los títulos anteriores realizaremos un punteo de cuestiones salientes a los efectos de colaborar con la incorporación de conceptos clave. La fiscalidad de este tipo de entidades encuentra su base normativa en el Art. 21 Ley 47-2014 del cual extraeremos las siguientes notas tipificantes:

(1) Estamos frente a un régimen de exención para rentas derivadas de dividendos y transferencias de participaciones en sociedades independientemente de la radicación jurídica de las mismas;

(2) Requisitos que deben cumplir las sociedades NO RESIDENTES para que los dividendos y utilidades por transferencias gocen de la exención fiscal:

a. Participación mayor 5% capital o inversión mínima de € 20.000.000;

b. En caso de existencia de una “sub-holding” se debe verificar tenencia del 5% (directo o indirecto) en las entidades operativas finales;

c. La entidad residente participada (operativa) debe estar sometida a un impuesto mínimo análogo al impuesto sobre la renta mínimo del 10%. Este requisito se considerará cumplido si hay convenio para evitar la doble imposición internacional con intercambio de información o bien un acuerdo para intercambio de información en materia fiscal. En relación al umbral mínimo del 10% García y Gonzalez[80] indican que la tasa tributaria de referencia será la nominal (no efectiva);

d. No son pasibles de exención los dividendos que, por estar soportados en instrumentos híbridos, habilitan una deducción en la jurisdicción pagador;

e. El régimen fiscal excepcional no se aplicará cuando la entidad participada reside en jurisdicción considerada de baja nula tributación

En referencia a las rentas generadas por transferencias de participaciones societarias resulta interesante lo señalado por Pacheco y Viñuales cuando indican que si bien las ganancias por dichas transferencias patrimoniales estarán exentas del impuesto sobre la renta societario, en caso de enfrentar pérdidas las mismas serán deducibles de los otros resultados generados por la entidad local (con limitaciones y cómputos previos).[81]

La exención de referencia es reconocida ante diferentes supuestos como ser compraventa, liquidación, separación del socio, reducción de capital, reorganización de sociedades, entre otros debiendo verificarse, a los fines de lograr el referido tratamiento, el cumplimiento del requisito del año de tenencia al día de la transición.

En cuanto al requisito señalado en líneas anteriores y vinculado con la “tributación mínima” advierten los autores que deberá verificarse su cumplimiento durante todo el ejercicio fiscal. Si dicha situación no se presenta se estará obligado a realizar un prorrateo de rentas beneficiadas y no beneficiadas por el régimen ETVE.

VII.- Palabras finales

A lo largo del documento hemos repasado los elementos, si se quiere, definitorios de las condiciones propias de un régimen holding soportando nuestra descripción en el particular régimen legal habilitado en el Reino de España. El motor que nos llevara a la selección de este régimen en particular ha sido expuesto en las líneas iniciales de nuestro escrito de manera tal que una carecería de sentido reiterarlas en este momento.

El uso de estructuras internacionales soportadas en una ETVE no debiera ser considerada, por su sola aplicación, una mecánica de planificación fiscal nociva. De hecho, hemos decidido darnos al estudio y detalle del particular régimen legal aplicable en extraña jurisdicción (Reino de España) para, de a poco, ir “desterrando” la idea de simplicidad o de “mera instrumentalidad” del régimen fiscal bajo referencia. La sola constatación del régimen legal al que se encuentran sometido, las normas propias del derecho fiscal vigentes en dicha jurisdicción así como las opiniones acercadas por la autoridad fiscal local nos permiten afirmar que las ETVE presentan un control de sustento en origen que, posiblemente, no lo visualizaríamos en otros regímenes holding.

Lo dicho no implica desconocer la creencia (lamentablemente generalizada) de que estas estructuras son utilizadas con fines de abuso de tratados o, incluso, para sostener una estructura societaria que se mostraría opaca fuera del Reino de España[82]. Adicionalmente no dejamos de lado la posibilidad de que las estructuras que contengan como vehículos sociedades holding incorporadas en extraña jurisdicción se encuentren obligadas a ventilar sus esquemas internacionales ante la Administración Federal de Ingresos Públicos conforme RG 4838[83]. Sin embargo, su obligación o no de ventilar la estructura a la autoridad fiscal, así como no puede acercar legitimidad a un esquema espurio tampoco matizará de ilegítima a una construcción ajustada a derecho.

Con todo, la llave del éxito o fracaso estará dada en el sustento de las estructuras utilizadas. La evasión fiscal no es una opción. Las estructuras y motivaciones de negocios deben ser legítimas y, en este marco, la libertad del contribuyente es amplia.

Dr. Sergio Carbone

Enero 2.021

[1] El analista fiscal internacional no solo deberá estar familiarizado con herramientas básicas del derecho fiscal local como ser, entre otros, normas y pautas de interpretación de los actos del contribuyente (realidad económica) sino también con elementos necesarios para el estudio y análisis de cualquier esquema internacional como ser el uso e interpretación de tratados internacionales, la importancia del soft-law en la aplicación de dichas normas, la diferencia entre planificación fiscal legítima e ilegítima, esquemas, alcances y evolución del concepto de abuso de tratado, situaciones a la que nos enfrente la falta de sincronización de los diferentes esquemas fiscales o, incluso, el reconocimiento de mecanismos de reducción de carga fiscal (legítimo o ilegítimo) a los que podría acudir un contribuyente y normas de defensa locales (GAARs y SAARs), entre otras cuestiones salientes.

[3] Elementos básicos sobre los que se construye la dogmática que informan las prácticas de precios de transferencia.

[4] Darío Rajmilovich en “Planificación Fiscal Internacional”, Cap. VII – “SOCIEDADES HOLDING” – Ed. La Ley (2013) – ISBN 978-987-03-2427-0

[5] El régimen “holding” ETVE es solamente uno de los tantos que podríamos haber seleccionado para desarrollar nuestro trabajo. Para una buena práctica de Tax Planning el analista debería comparar los diferentes regímenes vigentes en la actualidad. Para una comparación actualizada consultar el documento anualmente emitido por Loyens – Loeff titulado “Comparison of selected countries” – Holding Regimes (2019) disponible en https://www.loyensloeff.com/en/en/news/news-articles/holding-regimes-2019-n6494/

[8] Una planificación fiscal internacional será abusiva cuando ésta se conforme en una construcción artificial y carente de sustento motivada solamente en un pretendido ahorro fiscal. Yolanda Martinez Muñoz en “La declaración obligatoria de mecanismos de planificación fiscal agresiva en el marco de la protección de los derechos fundamentale” Ed. Tirant lo Blanch (2019) – ISBN: 9788413134420

[10] ACTION BEPS 3 disponible en https://www.oecd.org/tax/beps/disenar-normas-de-transparencia-fiscal-internacional-eficaces-accion-3-informe-final-2015-9789264267091-es.htm

[11] El interés que han despertado las estructuras holding como plataformas de negocios internacionales se ha mostrado como el objeto principal de estudio por parte de Vanina Nazar en su escrito titulado “La planificación fiscal internacional a través de la interposición de sociedades holdint” publicado por la Administración Federal de Ingresos Públicos (2010) en su serie “Cuadernos AFIP” – ISSN: 1851:9873. Disponible en https://www.afip.gob.ar/educacionTributaria/BibliotecaDigital/documentos/C12.pdf

[12] Romeo Carpio Rivera en “La planificación tributaria internacional” (2012) – Paper publicado para la Universidad Politécnica Salesiana del Ecuador.

[13] Darío Rajmilovich en “Planificación Fiscal Internacional”, Cap. VII – “SOCIEDADES HOLDING” – Ed. La Ley (2013) – ISBN 978-987-03-2427-0. Pag. 143.

[14] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1207

[15] Darío Rajmilovich en “Planificación Fiscal Internacional”, Cap. VII – “SOCIEDADES HOLDING” – Ed. La Ley (2013) – ISBN 978-987-03-2427-0. Pag. 144.

[16] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1208

[17] Darío Rajmilovich en “Planificación Fiscal Internacional”, Cap. VII – “SOCIEDADES HOLDING” – Ed. La Ley (2013) – ISBN 978-987-03-2427-0. Pag. 144.

[18] Antonio González Hernández y José Manuel Meléndez Siegrist en “Holding, compañías tenedoras, subsidiarias y asociados” (1982) – Ed. Limusa – ISBN: 978-968-18-1332-1.

[19] El listado de los Convenios para Evitar la Doble Imposición Internacional celebrado por el Reino de España a la fecha puede ser consultado en https://www.hacienda.gob.es/es-ES/Normativa%20y%20doctrina/Normativa/CDI/Paginas/CDI_Alfa.aspx

[20] Bastiana Locurscio en “Interpretación y aplicación de las cláusulas anti abuso en el ámbito de los convenis para evitar la doble imposición internacional”, publicado en obra colectiva titulada “DOGMÁTICA TRIBUTARIA”, dirigida por Esteban Urresti – Ed. Ad-Hoc (2013) – ISBN 978-950-894-918-9

[21] Axel Verstraeten en capítulo “El Abuso de Tratados: “Treaty Shopping” y “Treaty Override” publicado en obra colectiva titulada “TRATADO DE DERECHO INTERNACIONAL TRIBUTARIO” – Ed. La Ley (2013). Dir. Ruben Asorey y Fernando García – ISBN 978-987-03-2529-0. Pag. 799-806

[22] Para más ver Art. 10 Modelo propuesto por OCDE así como sus comentarios. La necesidad de demostrar actuación como efectivos beneficiarios de la renta (capacidad de decisión y administración del usufructo de sus inversiones) será, por tanto, la principal motivación para que las estructuras de referencia no sean utilizadas como simples conductos (conduit company)

[23] Condición también requerida por el régimen fiscal vigente en la República Argentina a partir de las reformas dispuestas por la Ley 27.430 a los efectos de no aplicar las normas de Transparencia Fiscal Internacional. Adicionalmente cabe recordar las recientes regulaciones en relación a la sustancia de las sociedades con objetivo a ser desarrollado fuera de costa (off-shore) particularizando en este caso en las conocidas BVI mediante la Ley de Sustancia Económica aplicable a estas sociedades (Economic Substance (Companies and Limited Partnerships) Act 2018)

[24] Fernando García en capítulo “El Concepto de residencia de las personas jurídica” publicado en obra colectiva titulada “TRATADO DE DERECHO INTERNACIONAL TRIBUTARIO” – Ed. La Ley (2013). Dir. Ruben Asorey y Fernando García – ISBN 978-987-03-2529-0.

[25] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1208. En relación al punto expresan: “… un régimen favorecedor de estas entidades normalmente favorecerá la no tributación de estas rentas, al menos cuando son percibidas por personas no residentes y especialmente si proceden de rentas a su vez de fuente extranjera…”

[26] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1212

[29] Patricia Fernandez Sieiro en “Los grupos de sociedades y su tratamiento en el ámbito fiscal. Diferencias con otras ramas jurídicas.” (2017) – Doctrina para la Universidad Pontificia – Facultad de Derecho de Madrid. Disponible en

[33] RG DGT V2275-01

[34] Julián Martín en capítulo titulado “Elusión Fiscal Internacional” publicado en obra colectiva “CONVENIOS PARA EVITAR LA DOBLE IMPOSICIÓN INTERNACIONAL – ASPECTOS CONTROVERTIDOS” – Ed. La Ley (2010) – Dir. Fernando García – ISBN 978-987-03-1627-5. Pag. 139-144

[36] “Las claves de la reforma del Impuesto sobre Sociedades” – Grupo Kluwer España SA (2007). Coordinadores Beñoña García – Rozado González – ISBN 978-84-8235-589-4. Pag. 55

[37] Aclaración: la resolución de la autoridad tributaria se soportaría en el ordenamiento dado por Ley 43-1995

[39] Para otros antecedentes en este mismo sentido consultar (V2747-11) del 18-11-2011, (V1679-12) del 01-08-2012 y (V3311-13) del 11-11-2013, todos ellos señalados por Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1218

[40] Conforme RG DGT 18-09-2008 (V1704-08) Residencia Fiscal Art. 8.1 TRLIS.

[42] A la fecha de redacción del presente documento

[44] Conforme Art. 21 y Art. 22 LIS

[45] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1218

[48] Ángela Castillo Murciego en Tesis para la Universidad de Zaragoza titulada “Efectos de la fiscalidad de la renta societaria sobre las decisiones de las empresas multinacionales: inversiones y traslado de beneficios” (2017) – ISSN 2254-7606.

[49] Art. 21 Ley 27-2014

[50] Recordemos que el régimen ETVE tiene como principal objetivo ser Holding de entidades operativas fuera de España salvo residencia en paraíso fiscal.

[51] Luis María Romero Flor en “Las ETVE: un método para eliminar la doble imposición internacional” – Revista técnica tributaria Nro 90 (2010)

[53] Para más sobre el impuesto sobre la transmisión patrimoniales y actos jurídicos consultar Tesis Doctoral de Mariano Campos Moscoso (2014) – Universidad de Córdoba

[55] En este sentido debemos recordar el impacto de la ACTION 5 – BEPS que se focaliza en el alerta y combate de estructuras de planificación fiscal internacional nociva señalando específicamente a aquellas que demuestran ausencia de sustancia y motivación de negocios.

[56] Lo aquí señalado se encuentra, de alguna manera, por lo expresado de parte de la Autoridad Fiscal al momento de analizar el contexto de sustento necesario en actividades de tipo “holding”: RG DGT V2137-2013, V0411-12, V0898-04, V0120-03

[57] “Using Treaties and Holding Companies for Latin American tax Planning” (2005) – ISBN 1-893323-70-6 Pag. 19-27

[59] Lo dicho en este punto no debe ser confundido con las particulares disposiciones reglamentarias en el Impuesto a las Ganancias vigente en la República Argentina (Ley 20.628) a los efectos de evitar la aplicación del régimen de transparencia fiscal internacional conforme Art. 130 inc. f) Ley 20.628 ante situaciones en las que la administración del ente es realizada por una sociedad del mismo grupo internacional.

[60] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1223

[61] El lector debe advertir que, independientemente de la forma jurídica seleccionada, será un requisito ineludible la nominatividad de las participaciones societarias involucradas.

[62] RG DGT 0979-03. Lo dicho no significa se deban desatender las normas anti-elusivas referidas a beneficiarios efectivos de las rentas o normas sobre limitación de beneficios contenidas ambas en tratados para evitar la doble tributación internacional.

[63] RG DGT V3230-14, V1085-09 y V03700-04.

[64] Acción tendiente a evitar la utilización abusiva de convenios para evitar la doble imposición internacional bajo esquemas conocidos como Treaty Shopping. Disponible en https://www.oecd.org/tax/beps/impedir-la-utilizacion-abusiva-de-convenios-fiscales-accion-6-informe-final-2015-9789264257085-es.htm

[65] Como sucede, por ejemplo, con la reglamentación de las disposiciones legales argentinas a la Ley 20.628 en referencia a su Art. 130, inc. f)

[66] Podemos citar a los Estados Unidos Mexicanos que, según dispone el Art. 9 del Código Fiscal de la Federación será la sede efectiva el elemento definitorio para efectos de la condición de residente a los fines fiscales en dicha jurisdicción.

[67] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1228

[70] Como ejemplo de lo dicho encontramos las LLC incorporadas en USA que, según tipo de actividad, sustento territorial, conexión efectiva de ingresos (Effectively Connected Income) y residencia a fines fiscales de sus socios podría ser considerada transparente (pass through) a los fines fiscales. Adicionalmente puede ser consultado el Art. 6 LIS.

[72] Disponible en https://www.argentina.gob.ar/sites/default/files/cdi_con_espana_-_memorando.pdf

[73] Para más consultar “La relación Matriz-Filial. El régimen Comunitario”. Autor: Milagros Sieiro Constela donde específicamente señala ciertas restricciones que pesan sobre las estructuras ETVE. Disponible en https://core.ac.uk/download/pdf/61894049.pdf

[75] Art. 100.1.a) y ss Ley 27-2014 – Art. 91 Ley 35-2006.

[76] Art. 107.1 LIS

[77] Art. 5, ap. 2 LIS. Una cuestión a resaltar es que la categorización de una participación como “sociedad patrimonial” no implica la pérdida la condición de ETVE aplicable a la sociedad holding sino que los ingresos derivados de la sociedad participada (patrimonial) no serán tratados bajo las especiales consideraciones del régimen fiscal bajo estudio.

[78] Art. 5.2 Ley 47-2014

[79] RG DGT V2126-12

[80] Begoña García y Rozado González en capítulo “Medidas unilaterales españolas para evitar la doble imposición internacional” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. I. – ISBN 978-84-8008-386-7 – Pag. 186

[81] Abelardo Delgado Pacheco y Luis M. Viñuales Sanabria en capítulo “El régimen fiscal de las entidades de tenencia de valores extranjeros” publicado en obra “Manual de Fiscalidad Internacional” – Instituto de Estudios Fiscales de la Escuela de Hacienda Pública – Vol. II. – ISBN 978-84-8008-387-4 – Pag. 1238

[82] Una crítica sumamente infundada y dogmática puede ser visualizada en el libro “Argenpapers” Autor: Santiago O´Donnell y Tomás Lukin – Ed. Sudamericana – ISBN 978-950-07-5976-2 – Capítulo XI